アマゾンの成長を押し上げた「ザイオンス効果」と社内隠密の存在とは?

成毛眞さん(元マイクロソフト社長)×朝倉祐介さん 特別対談後編

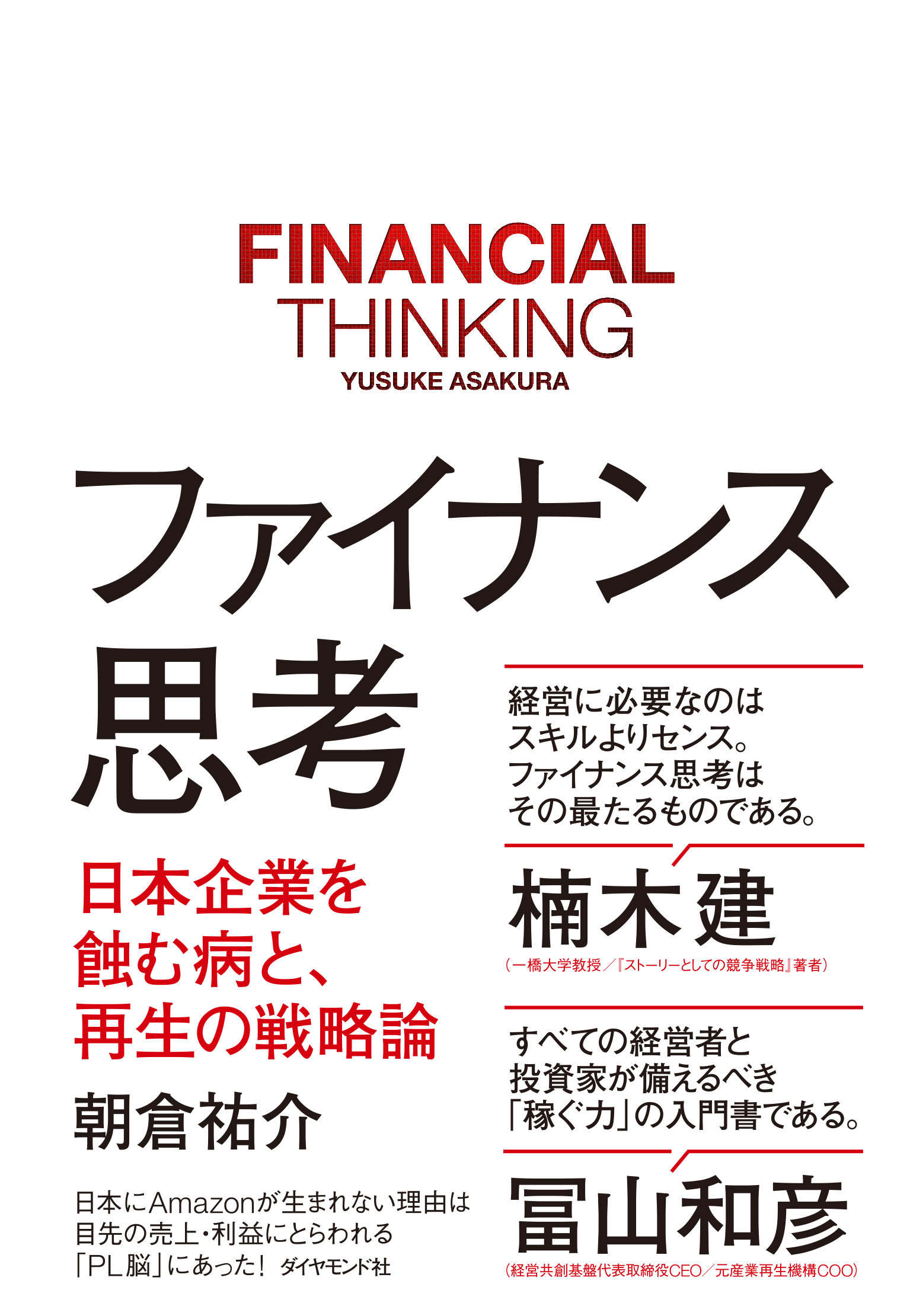

アマゾン成長の陰に、社内スパイの存在が? 書籍『ファイナンス思考 日本企業を蝕む病と、再生の戦略論』著者・朝倉祐介さんの人気対談シリーズに、元マイクロソフト社長で新刊『amazon 世界最先端の戦略がわかる』がヒット中の成毛眞さんをお迎えしました。アマゾン・ドット・コムの強さの源泉を探り、80年代に一世を風靡したある日本企業との類似性などに議論が及んだ前編につづき、この後編では、アマゾンやアップルの成長を後押しした「ザイオンス効果」や、アマゾンでも活用されているであろう外資系では当たり前の「社内スパイ」の存在を考えていきます。(構成:栗下直也、写真:野中麻実子)

アマゾンの初期ユーザーと投資家層が被っていた効果

朝倉祐介さん(以下、朝倉) 成毛さんのご著書『amazon』の中で興味深かったのは、創業者で経営者のジェフ・ベゾスがどこまで意図的に事業を展開してきたかという考察です。前編(リンク)で指摘したように、アマゾンの強さはキャッシュの創出力にあります。キャッシュフロー経営を声高に叫び、潤沢なキャッシュを成長投資に回しているから、たとえ利益が出ないにしても市場は評価しています。ただ、成毛さんはベゾスのキャッシュフロー経営は、後づけだったのではないかと推察していますね。

成毛眞さん(以下、成毛) そうですね。もちろん、ベゾスも今は意識的にキャッシュフロー経営を強調していますよ。だが、あくまでも結果論の印象が強い。

アマゾンは2000年に米国でドットコム・バブルが弾けて経営危機を迎えています。ベゾスはその頃から「利益が出ないのは、将来のための投資をしているから」と言っているんですが、その時のアマゾンの投資は、通販サイトの品数の拡充や、米国以外の展開程度です。他のネット通販企業とやっていたことは変わらないんですよ。当時の新興のネット企業の経営者が皆、「赤字なのは、将来のための投資をしているから」って強がっていたのと同じではないかと。実際、それらのほとんどの企業が姿を消していますから。

アマゾンが決算資料で損益計算書(PL)や貸借対照表(BS)よりも前にキャッシュフロー計算書を掲載するようになったのは、2003年です。アマゾンは経営危機を脱しても、配当をしなかった。市場の目をごまかすためにも、利益を出さずに、ひたすらシェアを追う戦略を続けるのに何かしら理由をつけなくてはいけなかったところで、出てきたキーワードが「キャッシュフロー経営」のように思えてなりません。

朝倉 実際、経営危機を乗り越えた後も、アマゾンの成長性に市場は懐疑的でしたし、株価も振るわない時期が続きました。ところが、今やアマゾンはアップルに続き時価総額で1兆ドルを超える企業となりました。1997年の上場以来、一度も配当を出していませんし、2017年度の営業利益は41億ドル程度です。これは、トヨタ自動車の6分の1程度にすぎません。歴史上、ここまでPLを無視して成長した会社はないでしょう。利益ベースでみれば大して冴えないし、市場も将来性を半信半疑でみていた会社が、いつのまにか時価総額1兆ドルの企業になってしまった。これをどう理解すればよいのか。市場の評価は、どのようなタイミングで変わったのでしょうか。

成毛 同じ人や物に接する回数が増えるほど、その対象に対して好印象を持つようになることを「ザイオンス効果」と呼びます。たとえば、何度も同じ顧客を訪問して、雑談だけして帰る営業マンがいますよね。これは、何度も訪問することによって、まずは自分に好意を抱いてもらうことを目的にした営業方法です。アマゾンの場合も、顧客がネット通販の便利性を好んでみずから使っているわけですから、使えば使うほど好きになってしまうわけです。アマゾンの創生期にネット通販を積極的に利用する層ですから、知的階層も高く、可処分所得も多いでしょう。あくまで推測ですが、彼らは投資家層でもあった可能性が高い。好きだから、ますます使うし、そのような層が使い続ければ販売個数も増え、投資家としてもどこかのタイミングで投資効果が高いと判断することになります。

朝倉 アマゾンの場合、企業の顧客と投資家が長期的に一致したことで、株価も継続的に上がるサイクルに入りやすかったと。製品やサービスの純粋な真新しさや、株価のチャート分析で株が買われている企業とは持続性が違ってくるわけですね。

バフェットがアマゾンの評価を一転させた理由とは?

成毛 アマゾンより一足先に時価総額で1兆円に達したアップルも、ザイオンス効果が高い企業でしょう。iPhoneの販売に陰りがあると言われてはいますが、時価総額は拡大している。いまだに新型のスマートフォンが、億台単位で売れますからね。合理的に考えれば買い替える必要はありませんが、新機種が出るたびに買い替える人がいます。中国のファーウェイがそっくりな製品を作っていますが、そちらに乗り替える人は少ないはずです。

朝倉 スタートアップの経営者から「アマゾンみたいな経営をしたい」とよく相談を受けます。将来のために利益を残さずに、投資に振り向けたい。そうすれば必ず成長できるはずだが、なかなか投資家の信認を得られないと。ザイオンス効果の視点で考えると、簡単にはいかないわけですね。

成毛 アマゾンの場合、ネット通販という接触頻度の高さがもたらした、希有な例かもしれません。そのアマゾンですら初期は苦しんだわけですから、通常のベンチャー企業にとってはハードルが高いでしょう。顧客を選びに選び、株を買ってくれそうな人だけにアプローチすれば商品を好んでもらい、株も買ってくれるかもしれませんが、そうした仕組み作りは、やろうと思ってなかなかできるものではありません。

朝倉 なぜ日本からアマゾンが生まれないのかを考えた時に、目先の売り上げや利益を最大化することを目的にした短絡的な思考「PL脳」こそがひとつの原因だと『ファイナンス思考』では指摘しています。アマゾンの例から考えると、PL脳を捨て去ると同時に、サービスを通じて投資家層を味方に引き込めるかどうかの視点も必要なのかもしれません。

成毛 朝倉さんは『ファイナンス思考』のなかで、ファイナンスの機能を4つの観点から定義づけていますね。(1)外部からの資金調達、(2)事業や資産からの資金調達、(3)新規投資や株主や債権者などへの資産の最適配分、そして、(4)ステークホルダーとのコミュニケーション。アマゾンは、すべてをうまくこなしています。特に(4)のコミュニケーションがうまい。「キャッシュフロー経営をしています」と絶妙なタイミングでい出したのは、その最たる例でしょう。設備投資などの資産配分も、シアトルやニューヨークの倉庫の拡充から始めています。いかにもアマゾンの顧客や投資家が住みそうなエリアですからね。

朝倉 ご著書『amazon』の中では、「投資の神様」と呼ばれる投資家のウォーレン・バフェットが、アマゾンがここまで成長するとは思わなかった、とふり返るエピソードが印象的でした。

成毛 アマゾンが創業まもないころは、バフェットの家に届いていなかったのかもしれませんね。ネブラスカ州ですから。届いていたとしても、ニューヨークやシアトルに比べて時間がかかったのは間違いないでしょう。つまり、自らが素晴らしいサービスとして感じるのに時間がかかった。バフェットがニューヨークやシアトルに住んでいたら、アマゾンに対する初期の評価も違っていたかも。